介绍

欧洲金融危机和主权债务危机始于2008年,

加剧了研究金融互动的重要性

循环和商业周期。当金融市场处于危机时期的时候

企业获得足够的财力来实施显然更加困难

他们的成长策略。通常资助他们的活动的公司

银行贷款可能更难获得资本,主要是由于银行的财务状况

约束(根据巴塞尔协议和不合格数量的增加)

贷款)。另一方面,当一个公司希望获得股权

引用本文:Mustilli,M.,

D'Angelo,E.,Campanella,F.and Graziano,

D.(2017)创业导向与

财务资源可用性作为决定因素

的企业成长。现代经济,

8,298-307。

https://doi.org/10.4236/me.2017.82021

收到:2017年2月3日

接受:2017年2月21日

发布时间:2017年2月24日

版权所有©2017作者和

科学研究出版社

此作品是根据Creative创建的

共同归因国际

许可证(CC BY 4.0)。

http://creativecommons.org/licenses/by/4.0/

开放获取

M. Mustilli等人

299

金融市场的来源可能会遇到与时间有关的时间问题

有机会从市场获得更高的财务资源

金融周期正面的情况。这就是金融周期和实体经济的原因

周期是同一个硬币的两面,可以研究检查它们的相互作用。

当金融周期为负时,企业可能会以不同的方式作出反应。一些

由于企业的增长机会本质上可能会让企业投资沮丧

与其可用的财务资源相关,但另一些,

更具创新性和积极性,可能会尝试追赶依赖的增长机会

他们的创业能力可能由财务压力所促成。

这个实证文章检查了企业创业的重要性

定向,作为增长的决定因素,在不同的财务状况下发生变化

周期。另外,我们调查资源可用性的影响

可能会在不同的金融周期发生变化,以缓和企业的影响,

创业导向增长。

本文由四个部分组成。在第一部分我们描述我们

概念框架,根据该领域的主要贡献

假设。在第二部分,我们表示方法并描述

样品。在第三部分,我们提供我们的研究结果及其解释。我们

最后总结,在最后一节总结了主要贡献

论文,其限制和未来可能的研究流程。

理论框架与研究假说

虽然一些研究表明,中小企业家更多

关注利润最大化,企业抓住增长机遇的能力

仍然是一个重要的议题,就增长往往是同义词

企业的生存能力[1]。

此外,研究增长及其决定因素变得越来越重要

在危机期间,由于在这些时期,企业更有可能不仅如此

失败,也是抓住新的有利可图的商机。

在这种情况下,企业能够生存和抓住新的商机

与他们的态度严格相关,以创业。我们的定义

创业导向与米勒给出的一致

(1983)[2]。这位作者认为,一家创业型企业“从事产品市场

创新,承担一些有风险的企业,是首先来

积极创新,打败竞争对手“。

根据以前的研究[3],我们考虑了一个重要的维度

企业的创业管理,企业的发展方向;因此

我们假设我们的第一个假设如下:

H.1)创业导向是企业发展的决定因素

因为我们认为企业有一种特殊的方式应对危机

那个危机也可能是积极主动的企业的机会,我们认为即使如此

在不利的财务状况下,企业可能在稳定的环境中增长更多[4]

循环一些公司可能会过度执行,其他一些可能会失败他们的增长目标。

M. Mustilli等人

300

由于这些原因,我们假设我们的第二个陈述如下:

H.2)金融周期本身不是企业增长的负面决定因素

我们认为,为了应对金融危机,企业应该加大力度

创业导向。即使当一家公司处理不利情况时,

为了获得更高的成本,可能难以设立风险较高的商业活动

增长率,因此更高的生存概率,我们认为,一贯

以前的研究[5],企业应该尝试在更多的创业期间

不利的金融周期。换句话说,金融周期越多3.材料与方法

初始样本涉及所有上市的欧洲非金融公司,其中有一家

员工人数在50到250之间,因为我们对小的感兴趣

和中型企业为了抓住更高的增长率。的数量

以这种方式获得的公司是445.在将我们的样本限制到可访问的数据之后

从2002年到2012年,控制变量的正常性,我们

样本减少到382家。即使我们进行纵向研究

在十年(2003 - 2012年)期间,我们还需要2002年的数据

为了计算一些变量的2003变量,例如,

增长率。数据,会计和市场一次,从中收集

Thomson Reuters Eikon并在总资产的情况下进行了对数转换

测量。我们使用SPSS 17.0来计算相关矩阵

OLS模型。

型号1:

对于第一个和第二个研究问题(H.1和H.2),我们

阐述了以下模式:

12 3 4 g EO危机国家规模= + + + + +αββββε

依赖变量:

M. Mustilli等人

301

我们衡量增长(g)使用销售增长,一直与其他类似

研究[7]。总资产变动,也可能被用来捕获

尺寸变化,可能太内生,导致我们的多重共线性问题,

特别是当使用财务约束作为一个独立变量时。

独立变量:

我们根据Miller和LeBreton-Miller测量了企业家导向(EO)

(2011)[8]。因此,我们认为企业家导向为

三项措施的共同作用:创新,主动性和风险承担。

创新是衡量研究和开发费用的总和

销售。这是因为我们同意考虑更多创新的投资公司

研究开发资金越来越多。主动性是

以利润再投资率计算,即每年的百分比

盈利再投资于公司。我们再次采取这种措施

与米勒和布莱顿米勒(2011)[8]一致,我们认为再投资

公司的利润,而不是支付较高的股息,可能是一个

代表企业愿意抓住的投资机会。冒险是

计算特殊回报波动(超过252个交易日)

每年)。特殊回报波动是日常异常的波动

股权回报率在252天以上。每日异常股权回报计算

作为公司日常原始权益回报与权重加权之间的差额

每日市场回报。这一措施与以前的文献一致

关于风险测量,因为它代表了非系统的

风险。换句话说,它代表了可能的股票价格的波动

不归因于宏观经济因素,通常用于衡量

贝塔系数。

我们使用一个虚拟变量(危机)来表示在一段时间内是否观察到数据

危机或危机前的一段时间。因此,危机变量已设定

如果在危机期间观察到数据,则等于1,在其他情况下为0。我们

确定了2008年(2003-2007年)之前的五年的危机前危机和危机

未来5年(2008-2012)期间。

控制变量:

我们使用两个控制变量。我们控制大小,用它测量

总资产的对数正态变换,我们控制国家计量

它与国内生产总值年度变动。型号2:

我们研究的第二步是调查决定因素

假设金融周期受到影响,成长无济于事

企业的财务资源可用性。所以我们的分析,测试了

危机时期和危机前的时期,应对第三个和第三个

通过验证统计学进行了第四个研究问题(H.3和H.4)

以下模式的意义:

12 3 4 5 g EO KZscore InteractionEOKZ国家规模= + + +αβββ+ + +ββε

依赖变量:

我们的因变量与第一个模型(g)中使用的变量保持一致。

M. Mustilli等人

302

独立变量:

我们以同样的方式衡量了创业方向

模型(EO)。我们测量了公司在Kaplan之后的资源可用性

Zingales(1997)[9]。因此,我们将企业的财务限制作为联合衡量

功能(KZ分数)5个变量,如支付股息,现金和现金

等价物,现金流量,杠杆和托宾的Q.我们估计KZ得分为

使用Kaplan和Zingales Betas系数衡量财务限制

在以前的研究中[10]。

()()()

()()

KZ得分1.001909 CASH FLOW K 0.2826289 Q 3,139193 DEBT K

39.3678 DIVIDENDS K 1.314759 CASH K

= - * + * + *

- * - *

KZ分数表示财务约束之间的负相关关系

经营现金流量除以总资本,股息除以总资本

现金及现金等价物除以总资本。另一方面呢

假设市场账面比率和债务与总资本的积极预测。

此外,我们将另一个独立变量定义为相互作用

KZ评分和创业导向(Interaction EOKZ)。我们

获得这个变量乘以KZ得分的企业家导向,

以衡量是否对增长有任何影响

创业导向和企业资源可用性。

我们终于在第一个模型中控制了规模和国家。

4.结果与讨论

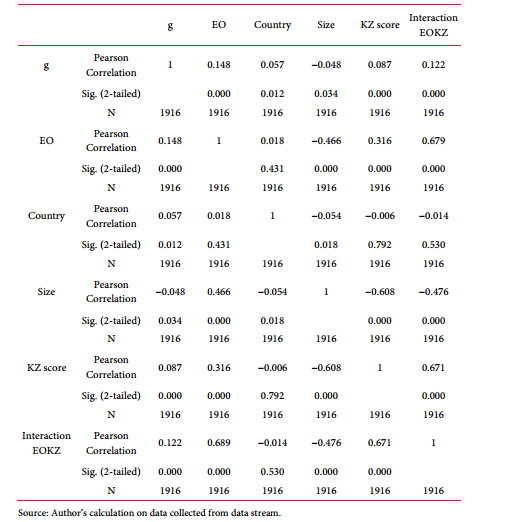

在开始评论我们的结果之前,为了提供一个回应

四个研究问题,适合显示相关性的分析

变量,使用相关矩阵(表1)。为了调查变量之间的因果关系

调查并对第一个研究问题提供回应,回归

对第一个模型进行了分析。我们的OLS分析结果和

方差分析测试报告在表4中。我们的分析表明,该模型可以

解释因变量的方差的2.6%,而结果

方差分析测试是F值为26,040,显着性值低于0.01

(表2)。

就回归系数的分析而言,发现

创业导向是企业增长的积极预测。

与我们的第一个假设一致,我们可以说企业具有较高的创业能力

方向,与创新率相关

积极性和风险承担能力可能有较高的增长率。所以我们

可以确认假设1。

另一方面,我们对危机的预测指标没有任何意义。

这意味着企业增长率的任何变化都不是由于财务

循环本身因此我们可以确认假设2。

此外,我们发现了因变量之间的重要关系

和这两个控制变量,这意味着进一步分析应该

进行深入调查分组中的因果关系。

这个领域的文学通常控制着公司的年龄,因为年纪较小

更可能具有较小尺寸的公司通常会较高

增长率。

即使金融周期与增长率没有显着关联,这一点

并不意味着样本企业经历的增长速度的变化

当他们的资源可用性在不同的变化中没有改变

分析期因此,我们首先分析变量之间的相关性

在危机前和危机期间(表3和表4),

比我们运行了第二个和第三个OLS回归来验证是否有一个

企业财务拮据和增长之间的因果关系,而且,

如果任何给定的公司财务限制变化可能会影响其效果在互动变量与企业间没有发现任何显着的关系

在危机前的增长,但我们确实发现了负面和重要的关系

在危机时期。这意味着如果企业面临财务限制,

创业导向作为增长的决定因素较低。

为了验证这种效应的经济大小,我们分析了这一标准

创业导向的偏差(已被测量1286)

我们发现创业导向对增长的主要影响

是企业家的标准差的单一增长

导向与增长增长了22%,但在危机时期相关

财政拮据降低了13%。再来一次

控制变量与因变量之间的关系是统计学的

重大。因此,我们只能部分确认假设4。

5。结论

通过本文,我们确认企业的创业导向是一个

不管我们是处于金融危机还是在金融危机的时期,它的增长决定性

不。我们证明,金融周期并没有导致显着差异

增长率的变化,但另一方面,我们发现了这种关系

创业导向与增长之间的差距越大

金融周期。

然而,我们的研究结果表明,在危机时期,企业可能会面临一场危机

财务限制较大,资源可用性较低,影响较小

创业导向与增长之间的关系。这些

结果可能导致我们对现有文献作出重大贡献,

特别是对于本文的社会含义。我们可以说创业

方向可能比财务资源可用性更重要

在企业的增长方面,特别是当企业面临挑战时

危机时期由于这个原因,一个国家面临危机时期,政府

要注意企业的创业导向

预测金融危机可能对经济增长造成什么样的影响[12]。如果更多

创业公司填补了国家,这可能会削弱金融收缩。

相反,如果企业较少创业,政府应该取而代之

金融市场提供资源,避免总产品停滞不前,

这可能导致失业和通货紧缩。显然我们的研究

有一些限制,可以通过进一步分析更加完善。对于

就我们已经发现与控制有统计学意义的关系

变量,我们可以在子组中研究相同的效果,运行回归

根据其地理来源及其大小在同质样本中。意大利

例如,如果与之相比,公司可能面临更艰难的危机时期

法语或其他。真正有趣的是研究不同的

意大利和其他企业在对增长的影响方面的反应方式

他们的创业导向。此外,在本文中,我们检查小

和中型企业,但自危机时期以来,规模控制变数

是重要的,其他分析有关企业家的影响

M. Mustilli等人

307

可能需要增长方向。例如,在未来的研究中

可以发现小公司可能无法替代财政资源

他们的创业能力与大公司的方式相同

能做到